Heute möchte ich über eine sehr interessante Firma aus dem Bereich Halbleiter und Automatisierung sprechen. Es geht um das Unternehmen Teradyne (Website). In meinem wikifolio „Zukunft & Trends Chancen“ halte ich bereits eine kleine Position. Bei kleineren Rücksetzern werde ich die Position weiter ausbauen und sukzessive aufstocken. Warum das Unternehmen interessante Wachstumsaussichten hat und ein gutes Investment werden kann erkläre ich in diesem Beitrag.

Was macht Teradyne?

Jeder nutzt täglich Smartphone, Laptop und andere elektronischen Geräte. Wenn man an die Hersteller und Lieferanten solcher Elektrogeräte denkt, fällt einem wahrscheinlich zuerst Apple, Samsung oder Intel ein. Kaum jemand weiß, dass das eigene Smartphone höchstwahrscheinlich nur dank Teradyne funktioniert. Also was macht dieses Unternehmen im Hintergrund, von dem noch kaum einer gehört hat?

Das 1960 in den USA gegründete Unternehmen ist führender Anbieter von Testsystemen für die Halbleiterindustrie. Um auf das Beispiel von oben zurückzukommen: Bevor ein Smartphone ausgeliefert werden kann, muss jedes einzelne elektronische Bauteil sowie das System als Ganzes getestet werden; denn solche hochkomplexen Produkte erfordern ständige Qualitätskontrollen. Im Laufe der Jahrzehnte reifte der Markt der Testsysteme immer mehr und wächst seitdem nicht mehr so schnell. Um das Wachstum wieder anzutreiben, stieg das Unternehmen daher 2015 in einen neuen Zukunftsmarkt ein: die Industrieautomatisierung.

In dieser Sparte bieten Sie kollaborative Roboter (sogenannte „cobots“) an, die Menschen die Arbeit erleichtern oder ganz abnehmen sollen. Außerdem werden autonome mobile Roboter, z.B. für den Transport, angeboten. Zum Aufbau dieser Sparte haben sie seit 2015 einige Unternehmen übernommen, darunter Universal Robots, Mobile Industrial Robots, AutoGuide und Energid. Heute macht Teradyne 10 % des Umsatzes mit Robotern, bis 2024 soll der Anteil auf 20 % steigen.

Wachstumstreiber von Teradyne

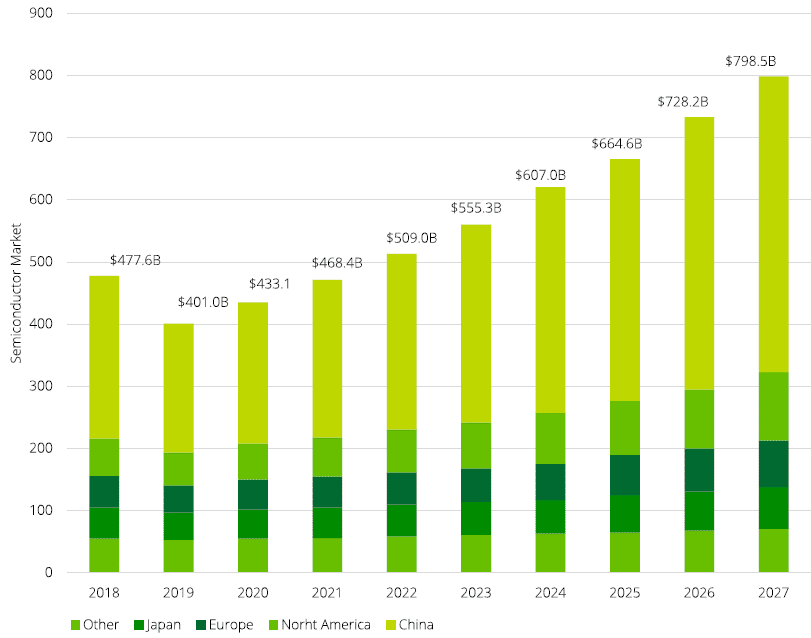

Durch die Testsysteme profitiert Teradyne von mehreren Megatrends wie Digitalisierung, Automatisierung, Autonomes Fahren, Erneuerbare Energien, 5G, Quantencomputer, Elektromobilität, u.v.m. In allen Produkten dieser Branchen kommen zahlreiche Elektronikbauteile zum Einsatz, von Halbleitern über Speicherchips bis hin zu Prozessoren oder Grafikbeschleunigern. Ein Smartphone benötigt diese Bauteile ebenso wie Autos oder Windkraftanlagen. Die Komponenten werden zudem immer komplexer und kleiner bei gleichzeitig steigender Anzahl. Die wachsende Nachfrage nach Halbleitern wird in der folgenden Grafik deutlich:

Von 2019 bis 2027 soll sich der Gesamtmarkt für Halbleiter nach einer Studie von Deloitte verdoppeln auf ein jährliches Marktvolumen von knapp 800 Mrd. US$. Bereits in 2019 entfiel die Hälfte des Marktvolumens allein auf China, Tendenz steigend.

Der Halbleitermarkt ist ein gutes Abbild für die Elektronikbranche als Ganzes. Bei der Industrieautomatisierung ergibt sich ein ähnliches Bild: Laut einer Studie von „Fortune Business Insights“ soll sich dieser Gesamtmarkt im Zeitraum von 2019 bis 2027 auf 326 Mrd. US$ ebenfalls verdoppeln. Teradyne ist also in zwei Branchen mit starkem Wachstum unterwegs. Zudem wird der asiatische Markt für Halbleiter in Zukunft noch mehr an Bedeutung gewinnen.

Unternehmensführung

Seit 2014 wird Teradyne von Mark Jagiela geleitet, welcher bereits seit 1982 im Unternehmen ist. Durch seine zahlreichen leitenden Funktionen kennt er das Unternehmen bestens. Zudem leitete er ein Jahrzehnt die Testsystemsparte in Japan und ist daher sehr vertraut mit dem globalen Markt für Halbleitertestsysteme und Robotik. Seit seinem Amtsantritt baute er die Industrieautomatisierung immer weiter aus. Die neue Sparte passt perfekt in das Portfolio des Unternehmens, weil es seine jahrzehntelange Erfahrung mit Halbleitern für den Bau seiner Roboter nutzen kann (die ja unzählige solcher Bauteile enthalten). Diese Wachstumsstrategie, zu der auch weitere Übernahmen gehören, will das Management fortsetzen

Für Investoren ist besonders spannend, das das Unternehmen ab 2014 seinen starken Free-Cash-Flow nutzt, um eigene Aktien zurückzukaufen. Es handelt sich dabei um eine verbreitete Strategie profitabler Aktiengesellschaften zur Belohnung ihrer Aktionäre: Durch eine Verringerung der Aktienzahl erhält jeder Investor pro Aktie einen größeren Teil des Unternehmensgewinns. Dadurch steigt der Kurs und so auch der Gewinn für Altinvestoren. Teradyne verringerte die Aktienanzahl um stattliche 25 %, von 217 Mio. auf 166 Mio.

Bewertung von Teradyne

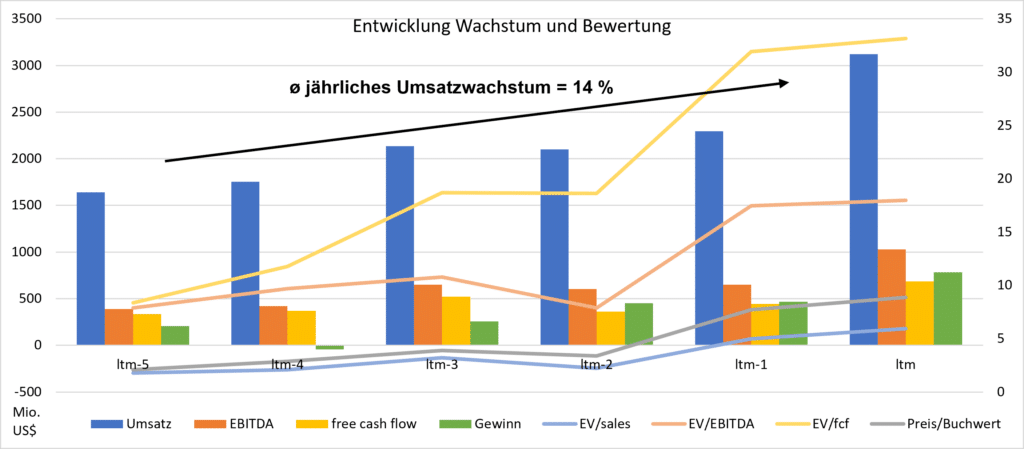

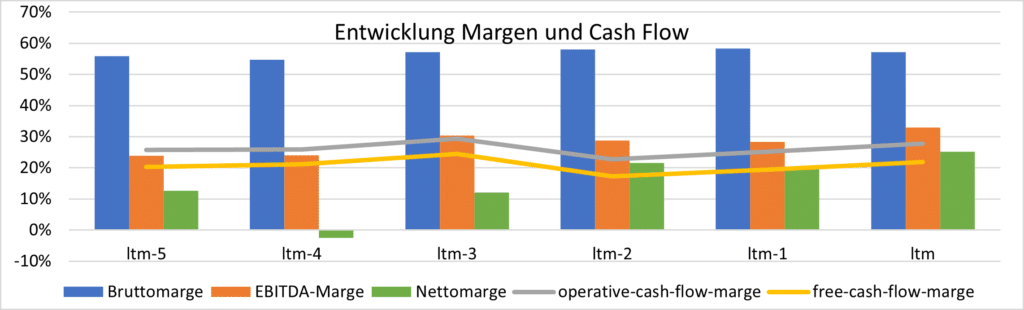

In welch starker Position Teradyne sich befindet, zeigen die Ergebnisse des Geschäftsjahres 2020. Der Umsatz stieg im Vergleich zum Vorjahr um 36 % auf 3,1 Mrd. US$. Der Gewinn je Aktie kletterte ganze 62 % auf 4,62 US$ je Aktie. Besonders beeindruckend wirkt das angesichts der Tatsache, dass das letzte Geschäftsjahr fast komplett in die Corona-Krise gefallen ist. Im Durchschnitt der vergangenen fünf Jahre betrug das Umsatzwachsum Teradyne’s jährlich 14 %. Lediglich im Geschäftsjahr 2016 war der Gewinn negativ, da Universal Robots für 283 Mio. US$ übernommen wurde. (Zur Erklärung der Grafiken: ltm = last twelve months = letzte zwölf Monate)

Nach einem kleinen Rücksetzer steht der Aktienkurs heute am 18.03.2021 bei knapp 97 €, dies ergibt ein EV/sales von 5,92 und ein KGV von 25. Angesichts dieses starken Wachstums halte ich diese Bewertung für völlig gerechtfertigt oder sogar günstig.

Teradyne scheint also einen großen Wissensvrosrpung und Burggraben zu haben. Dieser Eindruck erhärtet sich beim Blick auf die Margen: Die Bruttomarge liegt seit fünf Jahren konstant bei rund 56 %. Die EBITDA-Marge und die Nettomarge (Gewinnmarge) hingegen, konnten durch Übernahmen margenstarker Geschäftsbereiche (Industrieautomatisierung) sowie durch stetige Prozessoptimierung deutlich gesteigert werden: Von 24 auf 33 % bzw. von 13 auf 25 %. So ist es nicht verwunderlich, dass der Unternehmensgewinn ebenfalls stetig steigt. Durch die Free-Cash-Flow-Marge von 20 % können künftige Übernahmen sowie die oben erläuterten Aktienrückkäufe problemlos aus eigenen Mitteln finanziert werden.

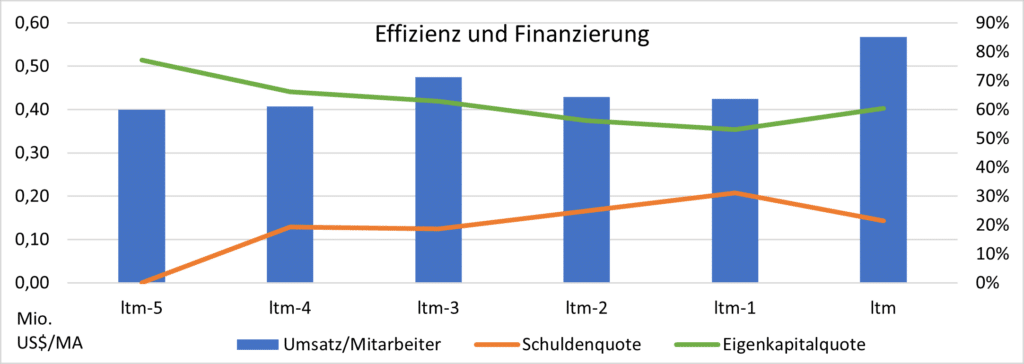

Ein weiteres Zeichen für ein wachstumsstarkes und effizientes Unternehmen ist ein steigender Umsatz pro Mitarbeiter. Wie in der unteren Grafik ersichtlich, ist dieser von 0,4 Mio. US$ im Jahr 2015 auf derzeit rund 0,6 Mio. US$ angestiegen. Die Mitarbeiterzahl stieg im selben Zeitraum von 3900 auf 5500. Die Eigenkapitalquote liegt bei 60 % und die Schuldenquote bei 21 % – beides vernünftige Werte. Das Unternehmen sitzt derzeit außerdem auf einem Berg von Bargeld von knapp einer Milliarde US$, womit alle Schulden sofort getilgt werden könnten. In der aktuellen Niedrigzinsphase ergibt es allerdings mehr Sinn, eigene Aktien zurückzukaufen und nach Übernahmen Ausschau zu halten – und genau das macht das Management.

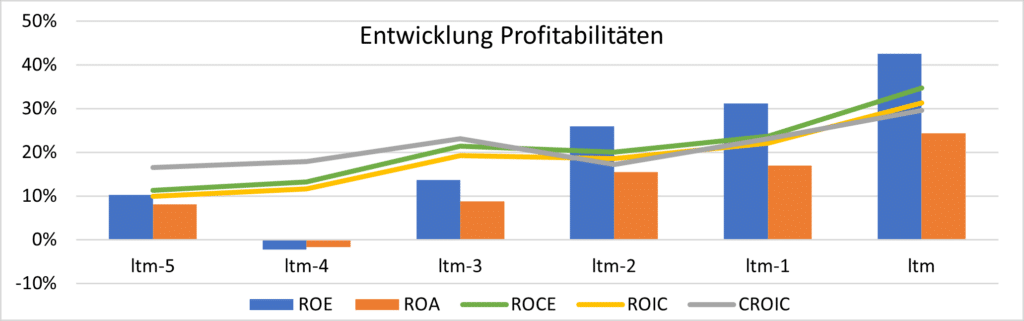

Beeindruckend ist auch die Entwicklung der Profitabilität, die seit Jahren konstant steigt. Vor allem die Eigenkapitalrentabilität (ROE) von derzeit 43 % zeigt, wie effizient das Geld der Aktionäre eingesetzt wird. Auch die anderen Profitabilitätskennzahlen zeigen, dass Teradyne das Geld intelligent einsetzt und den Unternehmenswert stetig steigert.

Risiken

Asien machte im Geschäftsjahr 2020 einen Umsatzanteil von 81 % aus (38 % Taiwan, 15 % China, 13 % Korea, 5 % Japan, 10 % Rest-Asien), im Jahr 2019 waren es noch 74 %. Hauptursache ist, dass allein das taiwanesische Unternehmen TSMC (Taiwan Semiconductors) im letzten Jahr einen Umsatzanteil von 15 % ausmachte. TSMC ist der größte Halbleiterhersteller der Welt. Der Großteil von Teradyne`s Umsatz hängt also stark vom asiatischen Markt ab. Vor allem die Spannungen zwischen China und Taiwan könnten zum Problem für Teradyne werden, falls es in Taiwan zur Eskalation kommt. Andererseits werden auch künftig fast alle Elektronikbauteile, insbesondere Halbleiter, in Asien hergestellt. Als Anbieter von Testsystemen hat man also keine andere Wahl, als sich auf diesen Markt zu konzentrieren.

Fazit

Teradyne zählt mit einer Marktkapitalisierung von 20 Mrd. US$ zu den „Mid-Caps“. Der Aktienkurs ist von seinem Tief in 2011 von 10 US$ auf derzeit 115 US$ gestiegen und hat sich damit mehr als verzehnfacht. Eine Wachstumsstory, die sich meiner Meinung nach auch in den nächsten Jahren fortsetzen wird. Teradyne hat ein intelligentes Management, sehr viel Know-How und ist in den zwei vielversprechenden Wachstumsbranchen Digitalisierung und Automatisierung unterwegs.

Das Unternehmen operiert im Hintergrund und ist weniger bekannt als viele seiner Kunden. Teradyne’s Produkte sind jedoch für die Herstellung der Produkte von Tech-Gigangen wie Apple oder Samsung essentiell. Vertrauenserweckend ist auch, dass das Management bisher immer abgeliefert hat: So wurden in den letzten vier Quartalen die Gewinnschätzungen der Analysten durchschnittlich um mehr als 10 % übertroffen.

Die „nackten“ Zahlen können ebenfalls überzeugen. In allen Bereichen ist Teradyne auf Wachstumskurs, sei es Umsatz, Gewinn, Margen oder Profitabilität. Mit einem KGV von 25 und einem EV/sales von 5,92 halte ich Teradyne auf dem aktuellen Niveau für empfehlenswert.

Teilt man den Efficiency Score (Free-Cash-Flow-Marge + Umsatzwachstum letztes Jahr) von 57,9 durch die aktuelle Bewertung EV/sales von 5,9 ergibt sich daraus ein sehr guter „Preis-Leistungs-Score von 9,8“. Im Branchenvergleich „Hersteller von Halbleitertestsystemen“ steht Teradyne damit auf dem ersten Platz, vor Konkurrenten wie FormFactor (6,8), LAM Research (6,5) oder Advantest (2,9). Teradyne hat also nicht nur ein eindrucksvolles Wachstum vorzuweisen, sondern auch einen Aktienkurs, der angesichts des Wachstums günstig erscheint.

Im wikifolio „Zukunft und Trends Chancen“ halte ich bereits eine kleine Position Teradyne. Bei weiterer Kursschwäche möchte ich sukzessive aufstocken. Ich halte Teradyne für bestens aufgestellt, um auch künftig von den Megatrends „Digitalisierung“ und „Automatisierung“ zu profitieren.

Schaut gerne in meinem Blog vorbei, dort gibt es regelmäßig spannende Aktienanalysen und weiteres Wissenswertes. Wollt ihr direkt bei neuen Blogbeiträgen informiert werden? Dann abonniert einfach meinen kostenfreien Newsletter.

Disclaimer: Der obere Beitrag ist lediglich eine Meinungsäußerung und keine Anlageberatung. Für Richtigkeit und Vollständigkeit wird keine Verantwortung übernommen. Jede Person ist selber für sein Handeln verantwortlich. Bitte beachte die rechtlichen Hinweise.